近期日本啤酒看起有點“衰”。

繼麒麟啤酒公司在2月13日宣布,將全面退出巴西市場并已同意將巴西子公司以22億巴西雷亞爾(約7.06億美元)的價格出售給喜力啤酒在當(dāng)?shù)氐淖庸綛avaria后,近期華爾街日報和彭博通訊社等外媒也紛紛報道青島啤酒第二大股東朝日集團欲轉(zhuǎn)讓其在中國青啤的19.9%股份,并聘摩根士坦利為財務(wù)顧問。

雖然朝日集團并未就持有股份處置事宜正式進行回應(yīng),但其轉(zhuǎn)讓青啤股權(quán)、退出中國市場之心似乎昭然若揭。

日系三巨頭逐漸淡出中國

麒麟正式進入中國市場是在1996年,麒麟從一開始就選擇了放棄自主品牌,采用了資本介入的方式進入中國市場,通過收購中國本土地方品牌“海珠”、“千島湖”等,以獲得在當(dāng)?shù)氐陌l(fā)展。為了區(qū)別于競爭激烈的國內(nèi)中低價啤酒市場,麒麟2011年起打出銷售“日本品質(zhì)”的口號,開始進軍中國高端啤酒市場,主要集中在夜店、日本料理店和高檔超市等實體店中。然而根據(jù)歐睿國際提供的數(shù)據(jù),從2011年至2015年,麒麟啤酒在中國的市場份額僅占到0.16%,到2016年也只有0.18%,可謂微不足道。而從天貓、京東等線上平臺上觀察,麒麟品牌產(chǎn)品品類至今也很單一,銷量相比國內(nèi)品牌啤酒低很多。總的而言,麒麟在中國的動作一直很謹(jǐn)慎,不溫不火,鮮少高調(diào)曝光。

再看看三得利。三得利1984年進入中國啤酒市場,當(dāng)時在連云港組建中日合資企業(yè)——中國江蘇三得利食品有限公司,并以上海為中心,開始生產(chǎn)王子啤酒、麥芽、酒類等。

三得利在上海市場、蘇州一直表現(xiàn)較好,連續(xù)多年穩(wěn)坐上海啤酒市場榜首,最高市占率曾達到50%左右,后來華潤雪花、百威英博等品牌加入戰(zhàn)局,銷售受到嚴(yán)重挑戰(zhàn),目前三得利市占率下滑到占近三成,青島、百威分居二、三名。雖然市占率高,但三得利其實并沒多大盈利,而且多年來一直局限在上海小圈子內(nèi)。

由于陷入了苦戰(zhàn),三得利只好放下架子尋求與青島啤酒合作。三得利與青島啤酒的合資業(yè)務(wù)開始于2012年,根據(jù)當(dāng)時披露的方案:將各自在上海市及江蘇省全域的目標(biāo)子公司的資產(chǎn)和業(yè)務(wù)重組整合為兩家合資公司,雙方各持股50%,合資公司同時銷售“青島啤酒”和“三得利啤酒”。然而,好景不長,此種合作模式受近兩三年中國啤酒市場增長乏力影響,三得利認(rèn)為與青島啤酒繼續(xù)合資經(jīng)營無望取得較大增長,同時認(rèn)為自己無法充分發(fā)揮在合資公司的影響力,就萌生退出中國之意,并逐漸將在華業(yè)務(wù)的重點轉(zhuǎn)移到更高的葡萄酒和洋酒。

2015年10月18日,三得利以6.75億人民幣出售原與青島啤酒合資所持有的公司合資股權(quán),中斷了與青啤的長期合作。青島啤酒也披露,后來公司擬以約8.23億元收購三得利(中國)投資有限公司持有的兩家合資公司的50%股權(quán)。

三得利的退出,加快了朝日啤酒撤資中國的步伐。

朝日啤酒是日本最著名的啤酒制造商之一,在日本啤酒行業(yè)市場份額約38%,位居首位。

在三得利入華10年后,1994年,朝日亦姍姍來遲,但出招“快、準(zhǔn)、狠”,一舉拿下西湖啤酒控制權(quán),成立杭州西湖啤酒朝日(股份)有限公司;第二年,又先后取得北京啤酒和煙臺啤酒的經(jīng)營權(quán)。

跟三得利一樣,朝日也與青島啤酒進行戰(zhàn)略合作。2009年,朝日集團以大約6.665億美元購入了青島啤酒19.99%的股權(quán)。雙方當(dāng)時簽訂的《戰(zhàn)略性合作協(xié)議》包含舉行定期會晤、經(jīng)營合作等交流條款。朝日當(dāng)時稱對青島啤酒的投資完全從財務(wù)角度出發(fā),更希望發(fā)展一種更廣泛的、能夠充分利用朝日啤酒技術(shù)或品牌的業(yè)務(wù)關(guān)系,以鞏固其作為高端啤酒品牌的地位。

但這樣的交流合作對雙方的業(yè)務(wù)影響愈來愈有限。雖然朝日及百威英博(Anheuser-Busch InBev)持有青島啤酒少數(shù)股權(quán)一段時間,但朝日覺得未能得到青島啤酒的充分協(xié)助、助其在內(nèi)地市場拓展旗下品牌,亦無法得到青島啤酒營運控制權(quán),基本是貌合神離,甚至越走越遠,純粹成為“金錢投資關(guān)系”。

日后朝日總裁Akiyoshi Koji曾表達了對這筆交易的不滿:當(dāng)時的投資完全是從財務(wù)角度出發(fā)的,但同時希望雙方能夠建立更強的技術(shù)及渠道合作,比如利用青島啤酒的銷售網(wǎng),搭售朝日的高端品牌線,然而幾年過去了,朝日在中國的品牌建設(shè)上并未取得什么成果。

因此朝日退出與青啤合作乃至中國市場,看來也一種必然。

日本啤酒何以敗退

數(shù)據(jù)顯示,整體而言,多年來日本啤酒在中國表現(xiàn)一直都不好,中國啤酒市場有近80%是被華潤雪花、青島啤酒、、燕京啤酒、嘉士伯五大巨頭盤踞,其余份額則由歐盟進口啤酒所占。其中華潤啤酒、青島啤酒、百威英博、燕京啤酒年收入分別為297億、276億、263億、125億,按營收口徑市占率分別為16%、14%、14%、6%;而按銷量比較,四者市占率分別為25%、18%、16%、10%,但包括三得利、朝日、麒麟在內(nèi),日本三家企業(yè)在中國啤酒市場最高峰時占有率合計也還不到1.5%。

為何在華的日本啤酒“起了個大早,卻趕了個晚集”,最后陸續(xù)退出中國市場?

一是經(jīng)營戰(zhàn)略還是水土不服,強龍抵不過地頭蛇。在中國,上世紀(jì)九十年中期,曾經(jīng)啤酒品牌林林總總星羅棋布,甚至到每個市,家家都自產(chǎn)啤酒,外地的啤酒品牌則很難突破這種地緣關(guān)系進入當(dāng)?shù)厥袌觯词瓜笄鄭u啤酒這樣的老牌國產(chǎn)啤酒亦曾舉步維艱,很難在地方市場有所作為。

在進入中國啤酒市場這二三十年,朝日、麒麟、三得利整體發(fā)展可以說并不順利,頗有些坎坷,而隨著雪花、青島、燕京等本土一線品牌的崛起,以及它們不惜血本大打低價攻勢,朝日、麒麟、三得利幾乎難有招架之力,難逃份額下滑、基地市場丟失的命運。

二是競爭激烈市場飽和,寡頭格局、馬太效應(yīng)日益明顯。近幾年,中國啤酒市場產(chǎn)能嚴(yán)重過剩,競爭激烈度不斷加強,而經(jīng)濟大環(huán)境不好,消費拉動乏力,啤酒噸酒利潤持續(xù)下降。數(shù)據(jù)顯示,目前我國人均啤酒消費量達34.2升/年,已經(jīng)略高于世界平均水平約33升/年,國內(nèi)啤酒消費量已趨于飽和。同時國內(nèi)啤酒市場的份額不斷集中,寡頭效應(yīng)、馬太效應(yīng)“雙顯”,中小啤酒企業(yè)難以立足,沒有進入前五的企業(yè)陷入苦戰(zhàn),甚至亦面臨出局的命運。前年全球啤酒“老大”百威英博與“老二”SAB米勒達成并購意向,中國啤酒市場集中度、壟斷現(xiàn)象更明顯,這也加速日本三巨頭謀求退出中國啤酒市場。

目前我國啤酒行業(yè)寡頭競爭格局日趨明顯,預(yù)計2017年行業(yè)前5名的市占率將超過80%,形成了華潤雪花、青島啤酒、百威英博、燕京啤酒、嘉士伯五大啤酒集團,未來中國啤酒市場甚至將上演"三國演義",啤酒市場將集中在三大啤酒企業(yè),其它要么被兼并要么退出要么轉(zhuǎn)型。總體可言,日本三大啤酒巨頭撤華,或是基于此種戰(zhàn)略前瞻的考慮。

三是移情別戀轉(zhuǎn)移新戰(zhàn)場。中國本土品牌的迅速崛起,迫使日本幾大啤酒廠商進行戰(zhàn)略轉(zhuǎn)移,開辟新戰(zhàn)場。近兩三年包括札幌、朝日、麒麟等啤酒公司都認(rèn)為東南亞新興國家更年輕化、更有潛力,通過并購、入股轉(zhuǎn)向當(dāng)?shù)匦略O(shè)啤酒據(jù)點與生產(chǎn)線。

四是民族文化因素。東南亞各國乃至歐洲對日本啤酒的口味沒有文化阻礙,使日系啤酒商在當(dāng)?shù)啬軌虺晒屖械臋C率比在中國高得多。但在中國,由于長期以來的歷史原因,中國人對日本產(chǎn)品普遍不是太喜歡,甚至有“排日”傾向,尤其近幾年中日關(guān)系更是由以前“政冷經(jīng)熱”陷入“政冷經(jīng)冷”,令在華的日本企業(yè)普遍力不從心,扎根中國的底氣越來越薄,甚至有的“負(fù)氣而走”,比如日系家電、電子乃至啤酒的在華企業(yè)紛紛減資、撤資。

五是進口啤酒的激增,讓日本啤酒的影響力日益下降。國內(nèi)啤酒行業(yè)經(jīng)過前二十年高增長狀態(tài)進入近幾年慢速的新常態(tài),但是近三年進口啤酒卻是一路狂飆,進口數(shù)量增速從2012年到2016年連續(xù)四年保持在50%到80%的高增,擠占了國內(nèi)啤酒企業(yè)的市場份額,這也包括對在華的日本啤酒的沖擊。

另外,從經(jīng)濟因素上來看,象三得利、朝日集團并沒有在與青島啤酒的合作中拿到多少紅利,尤其是品牌紅利,這也是其萌生去意的一個重要原因。

未來股權(quán)花落誰家,將影響中國啤酒市場大格局

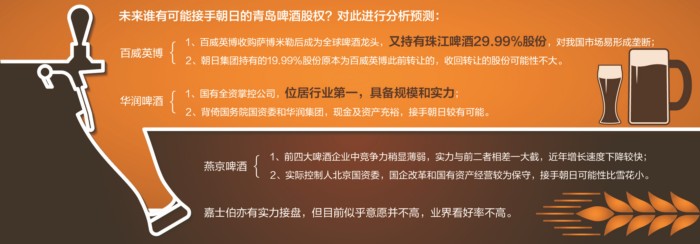

當(dāng)前朝日19.99%的青島啤酒股份折合港股目前市值約為10億美元,若要退出轉(zhuǎn)售,將對當(dāng)前中國啤酒市場格局進一步產(chǎn)生較大的影響。

未來朝日集團所持的青島啤酒股權(quán)無論最后歸屬何方,青島啤酒都將與華潤雪花、百威英博、嘉士伯、燕京等四大啤酒集團中的一家形成隱形聯(lián)盟,啤酒行業(yè)將由“五強對壘”演變成“四強爭霸”,中國啤酒行業(yè)規(guī)模集中度將進一步提升,中國啤酒市場格局將發(fā)生全面深刻新變化,中國啤酒業(yè)將真正形成“寡頭大格局”!